随机波动率模型#

import os

import arviz as az

import matplotlib.pyplot as plt

import numpy as np

import pandas as pd

import pymc as pm

rng = np.random.RandomState(1234)

az.style.use("arviz-darkgrid")

资产价格具有随时间变化的波动性(日收益率的方差)。在某些时期,收益率波动很大,而在另一些时期则非常稳定。随机波动率模型使用潜在的波动率变量对此进行建模,该变量被建模为随机过程。以下模型类似于 No-U-Turn Sampler 论文中描述的模型,[Hoffman 和 Gelman, 2014]。

这里,\(r\) 是每日收益率序列,\(s\) 是潜在的对数波动率过程。

构建模型#

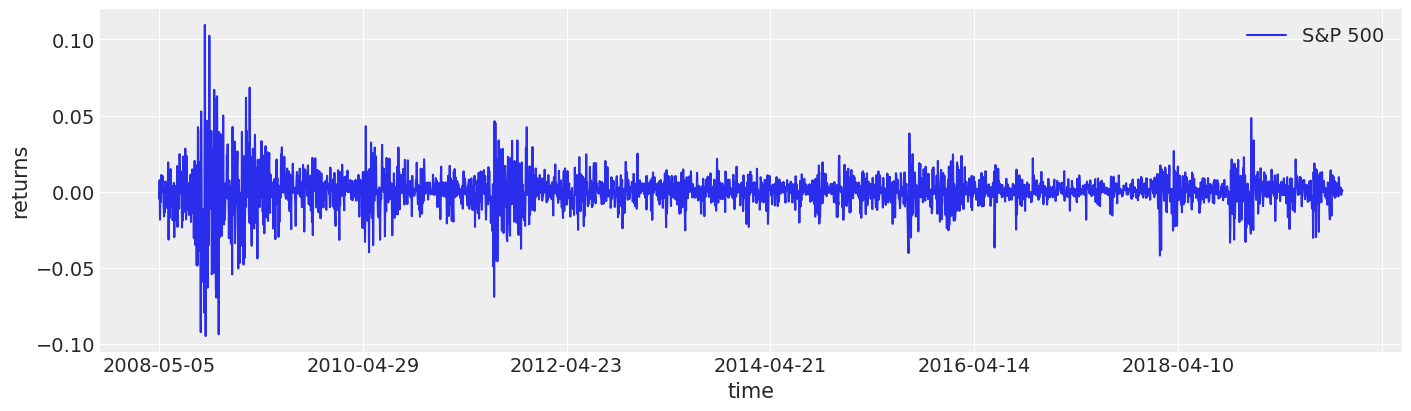

首先,我们加载标准普尔 500 指数的每日收益率,并计算每日对数收益率。此数据来自 2008 年 5 月至 2019 年 11 月。

try:

returns = pd.read_csv(os.path.join("..", "data", "SP500.csv"), index_col="Date")

except FileNotFoundError:

returns = pd.read_csv(pm.get_data("SP500.csv"), index_col="Date")

returns["change"] = np.log(returns["Close"]).diff()

returns = returns.dropna()

returns.head()

| 收盘价 | 变化 | |

|---|---|---|

| 日期 | ||

| 2008-05-05 | 1407.489990 | -0.004544 |

| 2008-05-06 | 1418.260010 | 0.007623 |

| 2008-05-07 | 1392.569946 | -0.018280 |

| 2008-05-08 | 1397.680054 | 0.003663 |

| 2008-05-09 | 1388.280029 | -0.006748 |

如您所见,波动性似乎随时间变化很大,但聚集在某些时间段附近。例如,2008 年的金融危机很容易辨认出来。

fig, ax = plt.subplots(figsize=(14, 4))

returns.plot(y="change", label="S&P 500", ax=ax)

ax.set(xlabel="time", ylabel="returns")

ax.legend();

在 PyMC 中指定模型反映了其统计规范。

def make_stochastic_volatility_model(data):

with pm.Model(coords={"time": data.index.values}) as model:

step_size = pm.Exponential("step_size", 10)

volatility = pm.GaussianRandomWalk(

"volatility", sigma=step_size, dims="time", init_dist=pm.Normal.dist(0, 100)

)

nu = pm.Exponential("nu", 0.1)

returns = pm.StudentT(

"returns", nu=nu, lam=np.exp(-2 * volatility), observed=data["change"], dims="time"

)

return model

stochastic_vol_model = make_stochastic_volatility_model(returns)

检查模型#

确保我们的模型符合预期的两个好方法是:

查看模型结构。这让我们知道我们指定了想要的先验和想要的连接。它也有助于提醒我们随机变量的大小。

查看先验预测样本。这有助于我们解释先验对数据的暗示。

pm.model_to_graphviz(stochastic_vol_model)

with stochastic_vol_model:

idata = pm.sample_prior_predictive(500, random_seed=rng)

prior_predictive = az.extract(idata, group="prior_predictive")

Sampling: [nu, returns, step_size, volatility]

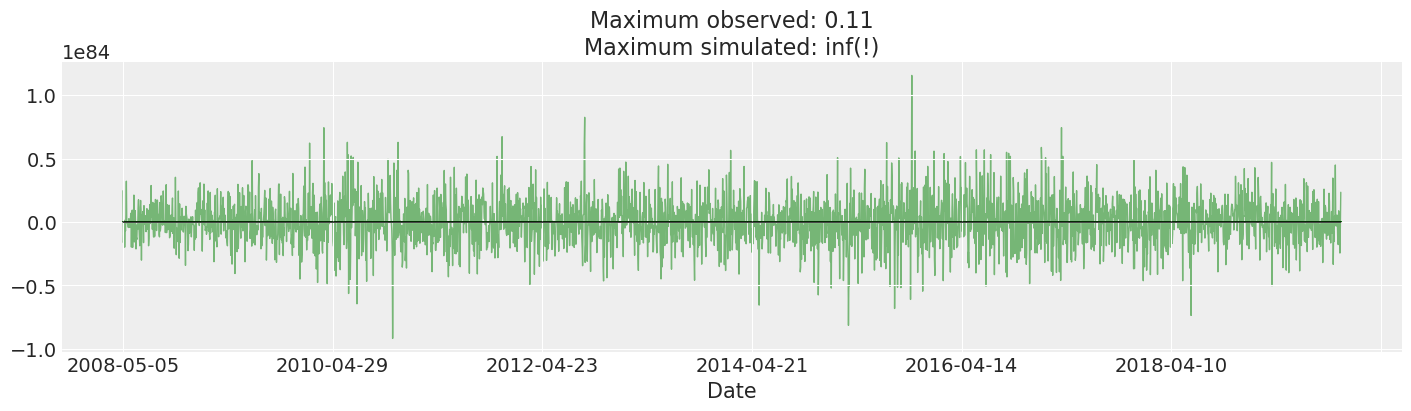

我们绘制并检查先验预测。这比我们观察到的实际收益率大许多数量级。实际上,我特意挑选了一些抽样,以防止图看起来很傻。这可能表明需要更改我们的先验:我们的模型认为合理的收益率将以巨大的幅度违反各种约束:世界生产的所有商品和服务的总价值约为 \(\$10^9\),因此我们可能有理由不期望任何高于该数量级的收益率。

尽管如此,我们仍然得到了拟合此模型的相当合理的结果,并且它是标准的,因此我们保持原样。

fig, ax = plt.subplots(figsize=(14, 4))

returns["change"].plot(ax=ax, lw=1, color="black")

ax.plot(

prior_predictive["returns"][:, 0::10],

"g",

alpha=0.5,

lw=1,

zorder=-10,

)

max_observed, max_simulated = np.max(np.abs(returns["change"])), np.max(

np.abs(prior_predictive["returns"].values)

)

ax.set_title(f"Maximum observed: {max_observed:.2g}\nMaximum simulated: {max_simulated:.2g}(!)");

拟合模型#

在我们对模型感到满意后,我们可以从后验分布中抽样。即使使用 NUTS,这也是一个有点棘手的模型,因此我们抽样和调整的时间比默认时间稍长。

with stochastic_vol_model:

idata.extend(pm.sample(random_seed=rng))

posterior = az.extract(idata)

posterior["exp_volatility"] = np.exp(posterior["volatility"])

Sampling 4 chains for 1_000 tune and 1_000 draw iterations (4_000 + 4_000 draws total) took 113 seconds.

with stochastic_vol_model:

idata.extend(pm.sample_posterior_predictive(idata, random_seed=rng))

posterior_predictive = az.extract(idata, group="posterior_predictive")

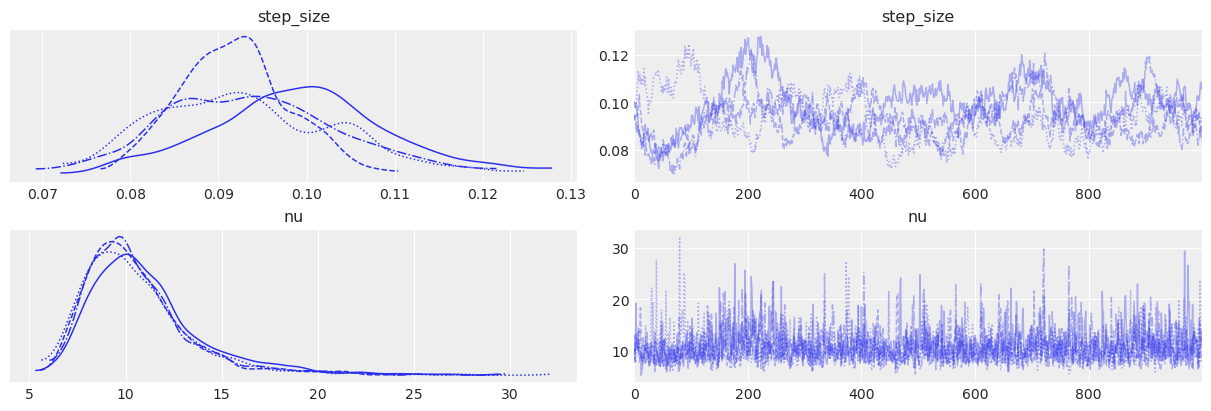

请注意,step_size 参数看起来不太完美:不同的链看起来有些不同。这再次表明我们模型存在一些弱点:允许步长随时间变化可能是有意义的,尤其是在这 11 年的时间跨度内。

az.plot_trace(idata, var_names=["step_size", "nu"]);

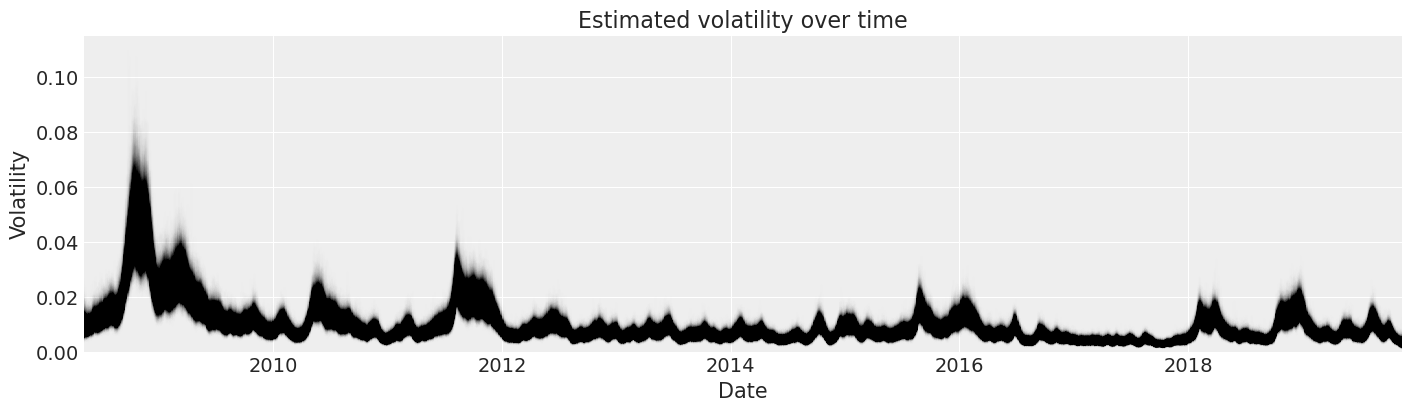

现在我们可以查看我们对标准普尔 500 指数收益率随时间变化的波动性的后验估计。

fig, ax = plt.subplots(figsize=(14, 4))

y_vals = posterior["exp_volatility"]

x_vals = y_vals.time.astype(np.datetime64)

plt.plot(x_vals, y_vals, "k", alpha=0.002)

ax.set_xlim(x_vals.min(), x_vals.max())

ax.set_ylim(bottom=0)

ax.set(title="Estimated volatility over time", xlabel="Date", ylabel="Volatility");

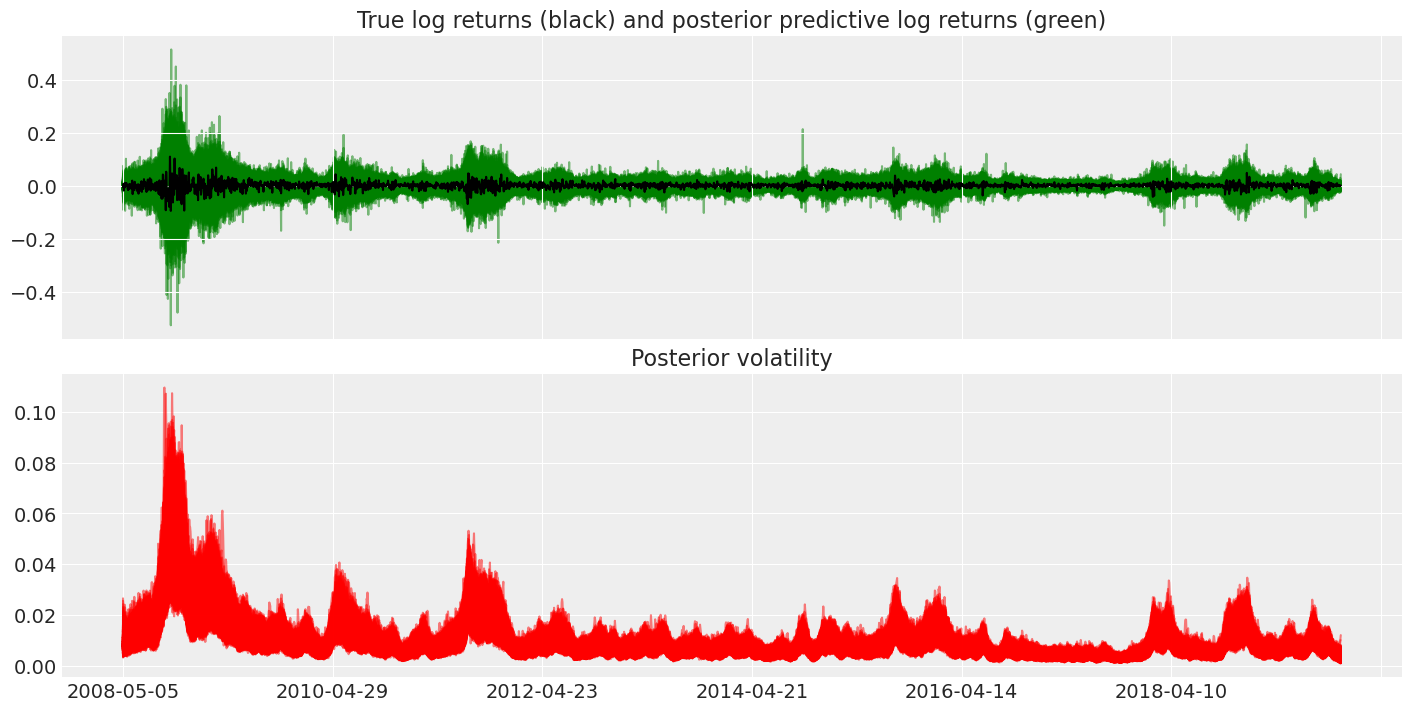

最后,我们可以使用后验预测分布来查看学习到的波动性如何影响收益率。

fig, axes = plt.subplots(nrows=2, figsize=(14, 7), sharex=True)

returns["change"].plot(ax=axes[0], color="black")

axes[1].plot(posterior["exp_volatility"], "r", alpha=0.5)

axes[0].plot(

posterior_predictive["returns"],

"g",

alpha=0.5,

zorder=-10,

)

axes[0].set_title("True log returns (black) and posterior predictive log returns (green)")

axes[1].set_title("Posterior volatility");

%load_ext watermark

%watermark -n -u -v -iv -w -p pytensor,aeppl,xarray

Last updated: Sun Feb 05 2023

Python implementation: CPython

Python version : 3.10.9

IPython version : 8.9.0

pytensor: 2.8.11

aeppl : not installed

xarray : 2023.1.0

arviz : 0.14.0

pymc : 5.0.1

matplotlib: 3.6.3

numpy : 1.24.1

pandas : 1.5.3

Watermark: 2.3.1

参考文献#

Matthew Hoffman 和 Andrew Gelman. The no-u-turn sampler: adaptively setting path lengths in hamiltonian monte carlo. Journal of Machine Learning Research, 15:1593–1623, 2014. URL: https://dl.acm.org/doi/10.5555/2627435.2638586.

许可声明#

本示例库中的所有笔记本均根据 MIT 许可证 提供,该许可证允许修改和再分发以用于任何用途,前提是保留版权和许可声明。

引用 PyMC 示例#

要引用此笔记本,请使用 Zenodo 为 pymc-examples 存储库提供的 DOI。

重要提示

许多笔记本改编自其他来源:博客、书籍……在这种情况下,您也应该引用原始来源。

另请记住引用您的代码使用的相关库。

这是一个 bibtex 格式的引用模板

@incollection{citekey,

author = "<notebook authors, see above>",

title = "<notebook title>",

editor = "PyMC Team",

booktitle = "PyMC examples",

doi = "10.5281/zenodo.5654871"

}

渲染后可能如下所示